Инвестиционный проект это. Что такое инвестиционный проект

Для привлечения и вложения средств в какое-либо дело инвестору необходимо тщательно изучить внешний и внутренний рынок.

На основании полученных данных составить смету проекта, инвестиционный план, спрогнозировать выручку, сформировать отчет о движении денежных средств. Наиболее полно всю нужную информацию можно представить в виде финансовой модели.

Финансовая модель инвестиционного проекта в Excel

Составляется на прогнозируемый период окупаемости.

Основные компоненты:

- описание макроэкономического окружения (темпы инфляции, проценты по налогам и сборам, требуемая норма доходности);

- прогнозируемый объем продаж;

- прогнозируемые затраты на привлечение и обучение персонала, аренду площадей, закупку сырья и материалов и т.п.;

- анализ оборотного капитала, активов и основных средств;

- источники финансирования;

- анализ рисков;

- прогнозные отчеты (окупаемость, ликвидность, платежеспособность, финансовая устойчивость и т.д.).

Чтобы проект вызывал доверие, все данные должны быть подтверждены. Если у предприятия несколько статей доходов, то прогноз составляется отдельно по каждой.

Финансовая модель – это план снижения рисков при инвестировании. Детализация и реалистичность – обязательные условия. При составлении проекта в программе Microsoft Excel соблюдают правила:

- исходные данные, расчеты и результаты находятся на разных листах;

- структура расчетов логичная и «прозрачная» (никаких скрытых формул, ячеек, цикличных ссылок, ограниченное количество имен массивов);

- столбцы соответствуют друг другу;

- в одной строке – однотипные формулы.

Расчет экономической эффективности инвестиционного проекта в Excel

Для оценки эффективности инвестиций применяются две группы методов:

- статистические (PP, ARR);

- динамические (NPV, IRR, PI, DPP).

Срок окупаемости:

Коэффициент PP (период окупаемости) показывает временной отрезок, за который окупятся первоначальные вложения в проект (когда вернутся инвестированные деньги).

Экономическая формула расчета срока окупаемости:

где IC – первоначальные вложения инвестора (все издержки),

CF – денежный поток, или чистая прибыль (за определенный период).

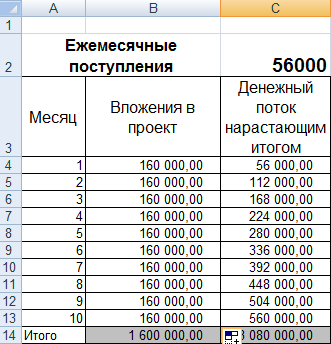

Расчет окупаемости инвестиционного проекта в Excel:

Так как у нас дискретный период, то срок окупаемости составит 3 месяца.

Данная формула позволяет быстро найти показатель срока окупаемости проекта. Но использовать ее крайне сложно, т.к. ежемесячные денежные поступления в реальной жизни редко являются равными суммами. Более того, не учитывается инфляция. Поэтому показатель применяется вкупе с другими критериями оценки эффективности.

Рентабельность инвестиций

ARR, ROI – коэффициенты рентабельности, показывающие прибыльность проекта без учета дисконтирования.

Формула расчета:

где CFср. – средний показатель чистой прибыли за определенный период;

Поскольку инвестиционный проект, в первую очередь, проект, поэтому он имеет все признаки этого документа. А признаки проекта в дальнейшем могут интерпретироваться в применении к инвестиционной деятельности.

Любой проект характеризуют:

- временные ограничения;

- стоимость проекта;

- уникальный результат;

- алгоритм реализации по этапам и во времени.

Эти характеристики в полной мере присущи инвестиционному проекту. Но инновационный проект не набор документов, как пытаются достаточно часто его представить некоторые авторы. инвестиционного проекта заключается в реализации некой инновационной идеи, уже воплощенной в разработанных технологиях или оборудовании, на конкретном объекте инвестиций. Проект выполняется исполнителями по плану в условиях ограниченности ресурсов в определенной природной и социальной среде, которые также накладывают определенные ограничения на его реализацию. Поэтому важно определить понятие и виды инвестиционных проектов.

Инвестиционный проект это реклама и описание идеи проекта, коммерческое предложение инвесторам и оценка его эффективности, руководство к реализации проекта и бизнес-план функционирования инвестиционного объекта. Это комплекс мероприятий участников проекта по достижению, поставленной в проекте, цели. Все это объединяет понятие инвестиционного проекта.

Основная цель инвестиционного проекта, для любого инвестора, заключается в максимизации прибыли от вложений в инвестируемый объект. Даже инвестируя в социальные объекты, инвестор предполагает увеличение прибыли в будущем на производственных объектах, из-за улучшения социальных условий работающих, куда он вложился.

Инвестиционные проекты разнообразны, как разнообразна классификация инвестиционных проектов. К основным их классификационным признакам относят:

- цели проекта;

- масштабность проектов;

- жизненный цикл проекта;

- сфера реализации проекта.

1. Помимо общей цели любого инвестиционного проекта, максимизации прибыли от вложений в инвестируемый объект, существуют подцели, придающие ему особые характеристики. Такими подцелями могут быть:

- решение экономической, социальной или экологической задачи;

- расширение объема производства продукции или увеличение количества услуг;

- производство новой продукции.

2. Масштабность проектов оценивают как по размеру вкладываемых в проект средств, так и по воздействию его результатов на окружающую среду.

По размеру вкладываемых средств их делят на:

- мега проекты;

- крупные;

- средние;

- мелкие.

Мега проекты по размеру инвестиций превышают несколько сот миллиардов рублей, к ним относятся большие по строительству крупных промышленных объектов, например, строительство завода сжижения природного газа в Приморском крае России.

Крупные проекты по объему инвестиций составляют десятки миллиардов рублей, например, реконструкция предприятия по переработке пластмасс на химическом комбинате.

Средние проекты имеют инвестиции около или несколько выше миллиарда рублей, и обычно направляются на создание небольших новых объектов или модернизацию или реконструкцию существующего производства.

Мелкие инвестиционные проекты имеют небольшой объем инвестиций от десятка миллионов до 1 миллиарда рублей.

Масштабность по воздействию проекта разделяют на:

- народнохозяйственные;

- региональные;

- отраслевые;

- местные;

- на один объект.

Народнохозяйственный инвестиционный проект затрагивает и влияет на деятельность экономики страны, например, создание национальной платежной системы на пластиковых носителях.

Региональные проекты похожи на предыдущие, но касаются, в большей степени, региона. Например, строительство моста в Крым.

Отраслевые проекты реализуются только в отдельной отрасли, например, на морском шельфе.

Местные проекты связаны с конкретным городом или населенным пунктом, это может быть строительство небольшой электростанции на местном топливе, для обеспечения города дешевой электроэнергией.

Самое большое количество инвестиционных проектов приходится на отдельные объекты: предприятия, организации, заводы, цеха, социальные предприятия и другие.

3. Каждый инвестиционный проект характеризуется временем его существования, от зарождения идеи, разработки его документации, реализации проекта, цикла эффективного производства до закрытия проекта. Для классификации проектов принято измерять срок его реализации от момента начала инвестиций до выхода инвестируемого объекта на рабочий уровень. По этому критерию проекты делятся на:

- долгосрочные — более 15 лет;

- среднесрочные — от 5 до 15 лет;

- краткосрочные — до 5 лет.

4. По сфере реализации инвестиционных проектов их разделяют на:

- производственные;

- социальные;

- экологические;

- научно-технические;

- финансовые:

- организационные.

К производственным инвестиционным проектам относятся все типы инвестиционных проектов, направленных на создание реальных продуктов для экономики страны, будь то новая газовая турбина, или новый урожайный сорт картофеля.

Социальные инвестиции вкладывают в социальные объекты: здравоохранение, образование и т.п. Экологические инвестиции направляются в разработку методов и способов защиты окружающей среды, современных систем защиты природы от вредных выбросов и другие мероприятия. Научно-технические инвестиции служат для поддержания прикладной и фундаментальной науки, и направляются в более перспективные области исследований. Инвестиции в финансовую систему (не путать с финансовыми инвестициями) используются для разработки методов управления банковским сектором, на развитие фондового рынка, фондовых бирж, системы страхования и т.п. Организационные инвестиции направляются на совершенствование системы управления производством, управления качеством продукции, организации труда и отдыха работников.

Приведенная выше классификация практически охватывает все виды инвестиционных проектов.

Содержание инвестиционного проекта

Инвестиционный проект определение которого мы дали выше, в течение своего жизненного цикла многократно видоизменяется, не изменяется только структура инвестиционного проекта. Жизненный цикл делится на этапы инвестиционного проекта. Каждый этап характеризуется глубиной проработки проектных идей и использованием набора различных инструментов исследования и методов расчета. Инвестиционное проектирование начинается с составления сценария проекта, в котором обозначены цели проекта, какие будут получены результаты, какие потребуются материальные и финансовые ресурсы.

Примерный состав сценария инвестиционного проекта соответствует его содержанию и включает в себя:

- Резюме проекта.

- Характеристика инициатора проекта.

- Основная идея и сущность проекта.

- Анализ рынка производства продукции или услуг по выбранной теме.

- Анализ рынка сбыта продукции или услуг, рынка сырья и материалов, рынка рабочей силы.

- План реализации проекта.

- Финансовый план проекта.

- Оценка рисков проекта.

1. Резюме дает краткое содержание инвестиционного проекта. 2. Характеристика инвестора проекта описывает финансовое состояние инициатора проекта, его положение в отрасли и на рынке, характеристику системы управления, описываются также участники инвестиционного проекта со стороны инициатора проекта. 3. Основная идея и сущность проекта дает описание инвестиционного проекта, принципов и механизмов реализации идеи проекта, его преимущества и предпочтения перед другими идеями. 4. Анализ рынка показывает его состояние по производству анализируемой продукции, долю, которую может занять производитель, в случае реализации инвестиционного проекта. 5. Анализ рынка сбыта и необходимых ресурсов для реализации проекта дает ответы на вопрос о возможности реализации продукции на рынке и возможностях постоянного доступа к ресурсам, необходимым для производства. 6. План реализации проекта содержит стадии инвестиционного проекта, организационные мероприятия, необходимые для выполнения всех стадий проекта. 7. Финансовый план проекта определяет сколько финансовых ресурсов надо вложить в инвестиционный проект, в какие сроки, и какова будет финансовая отдача инвестиционных вложений. 8. Оценка рисков проекта дает укрупненно пессимистическую и оптимистическую оценку проекта и степень различных рисков от его реализации.

Стадии инвестиционного проекта

Стадии реализации инвестиционного проекта можно условно обозначить как:

- прединвестиционную;

- инвестиционную;

- эксплуатационную;

- ликвидационную.

Прединвестиционная стадия включает в себя полный перечень работ, отраженных в сценарии инвестиционного проекта. Проектные инвестиции на этой стадии составляют 0,7 — 1,5% от общего объема вложений в проект.

Инвестиционная стадия включает перечень работ с инвесторами. Определение необходимых объемов финансирования, порядка и очередности вложений. Определение поставщиков оборудования и технологии, условий поставки и монтажа на объекте инвестиций, определение штатного состава предприятия, уровня их квалификации, заключение договоров с поставщиками сырья и комплектующих, договоров на электроэнергию, воду и тепловые ресурсы. На этой стадии реализуется главная и большая часть инвестиций. Проектное инвестирование этой стадии составляет 70-90% общего объема инвестиций.

На эксплуатационной стадии определяются инвестиции в оборотные средства и заработную плату. Первые годы инвестиционный проект может не приносить прибыль, поэтому инвесторы должны также учитывать дополнительные инвестиции в бесприбыльное функционирование объекта инвестиций на определенный период времени. Эксплуатационная стадия длится несколько лет и может измеряться десятилетиями, все зависит от выбора инвестиционного проекта и срока физического или морального износа основного оборудования в проекте. За эксплуатационный период должны достигаться все цели поставленные инвесторами перед авторами проекта. Если принять инвестиции в проект за 100%, то эта стадия составляет 7-10%.

Ликвидационная стадия наступает после исчерпания всех возможностей инвестиционного проекта и характеризуется падением прибыли, а иногда и превышением затрат над доходами. Объект подлежит ликвидации или реконструкции, на которую требуются вновь инвестиции. На ликвидационной стадии анализируют все фазы инвестиционного проекта и его результаты, выявляются методические ошибки в и реализации проекта. Этот этап необходим для дальнейшей работы всех участников над новыми проектами, будь это новый проект инвестиционный или любой другой.

Оценка эффективности инвестиционных проектов

Инвестирование проектов на каждой стадии его реализации требует экономической оценки. Такие оценки на прединвестиционной и инвестиционной стадии носят прогнозный характер, на последующих стадиях рассчитываются на фактическом материале. Естественно, прогнозные оценки проводятся при наличии определенных допущений, влияющих на точность экономических прогнозных оценок и степени риска.

Инвесторы на этих стадиях обращают внимание на релевантность денежных потоков в прогнозных оценках. Релевантные денежные потоки характеризуются единственным переходом денежных потоков из затратной области в прибыльную. В этом случае точность прогнозных оценок существенно увеличивается и увеличивается доверие инвестора к таким оценкам.

Основные экономические оценки инвестиционных проектов делятся на статические и динамические. Статические оценки, к которым относятся коэффициент рентабельности инвестиций и срок их окупаемости, широко используются для предварительных оценок, отличаются простотой расчета, но имеют существенный недостаток — они не учетывают изменение цены денег во времени.

Динамические оценки устраняют этот недостаток и дают адекватную оценку эффективности инвестиционного проекта. К этим показателям относятся:

- Индекс рентабельности инвестиций (PI);

- Внутренняя норма рентабельности (IRR);

- Модифицированная внутренняя норма рентабельности (MIRR);

- Дисконтированный срок окупаемости (DPP).

Ниже приводим инвестиционный проект на примере предприятия в энергетической отрасли.

ИНВЕСТИЦИОННЫЙ ПРОЕКТ СНАБЖЕНИЯ ПОТРЕБИТЕЛЯ ТЕПЛОВОЙ И ЭЛЕКТРИЧЕСКОЙ ЭНЕРГИЕЙ ИЗ НЕЗАВИСИМЫХ ИСТОЧНИКОВ.

Основная идея проекта обеспечения энергией из независимых источников

Инициатор проекта исходит из того, что применение современных технологий по совместному производству тепловой и электрической энергии существенно повышает качество производимой энергии и снижает ее стоимость.

Это возможно за счет двух основных факторов:

- Совмещение производства тепловой и электрической оэнергии;

- Отсутствия потерь при передаче энергии.

Совмещение производство электроэнергии с производством тепловой энергии, представляет собой процесс производства электроэнергии, при котором используется все тепло выделяемое приводом генератора. Использование тепла возможно за счет встраивания в конструкцию двигателя теплообменников, которые позволяют нагревать сетевую воду в заданном тепловом режиме. Общий КПД, в этом случае, составляет более 90%, из которых 42% приходятся на электрическую энергию, 48-50% на тепловую.

Применение совмещенной технологии производства электрической и епловой энергии позволяет существенно снизить условно удельный расход топлива по сравнению с раздельным их производством, а также уменьшить загрязнение окружающей среды.

Отсутствие потерь при передаче связано с тем, что вся производимая энергия потребляется в месте производства. Отсутствие потерь еще больше повышает эффективность применения оборудования и создает дополнительное конкурентное преимущество.

Инициатор проекта может построить Потребителю газопоршневые мини-ТЭС мощностью 15,984 МВт и тепловой мощностью 14,552 МВт.

Обоснование выбора технологии и оборудования

Описание оборудования и технологии

В данном проекте предполагается использовать:

GE Jenbacher 612, со следующими основными техническими параметрами:

Единичная электрическая мощность 2002 кВт час

Единичная тепловая мощность 1842 кВт час

Напряжение генератора 0,4 кВ

КПД электрический 48,2%

КПД тепловой 43,9%

КПД общий 92,1%

Факторы, определившие выбор приобретаемого оборудования

Условия реализации проекта по снабжению электроэнергией и теплом объектов хозяйства Потребителя предполагают генерацию энергии с использованием природного газа. В настоящее время существует два способа генерации:

- Использование газотурбинных установок;

- Использование газопоршневых установок.

Для реализации данного проекта электроснабжения, были выбраны электростанции на основе газопоршневых установок. Этот выбор связан со следующими причинами:

- Механический КПД газовых турбин значительно ниже, чем у газовых двигателей;

- Газовый двигатель сохраняет высокий электрический КПД даже при высоких температурах окружающего воздуха.

- Газовый двигатель имеет более высокий и стабильный электрический КПД.

Резюмируя изложенное, делаем вывод, что общие на газопоршневую электростанцию, производящую электроэнергию в диапазоне 0,5-30 МВт, ниже, чем для ее аналога, использующего турбинную технологию, и инвестиции под проект данного предприятия будут существенно ниже.

АНАЛИЗ РЫНКА

Факторы, определившие выбор производителя и поставщика оборудования

Компания GE Jenbacher входит в концерн General Electric, и является лидером на рынке газовых двигателей. К достоинствам оборудования компании GE Jenbacher можно отнести:

- Общий ресурс их установок превышает 240 тысяч часов, а ресурс до капитального ремонта - не менее 60 тысяч часов;

- Высокая надежность. За все время функционирования компании поставщика, не производилось отзыва оборудования из-за отказов его работы;

- Высокая степень автоматизации;

- Возможность модульного подхода к увеличению мощности станции. Общая система управления обеспечивает согласованную работу неограниченного числа блоков;

- Адаптация под новый состав газа, в большинстве случаев, не занимает много времени и не требует больших финансовых затрат;

- Высокий уровень сервиса. Поставщик имеет дочернюю сервисную компанию на территории РФ, которая обеспечивает качественный монтаж поставляемого оборудования, его наладку и послепродажное обслуживание.

В настоящее время, рынок продаж газотурбинных и газопоршневых электростанций достаточно обширен. На рынке есть как отечественные, так и иностранные поставщики оборудования. При этом, отечественные поставщики предлагают оборудование в более дешевом сегменте рынка и отстают по качеству поставляемого оборудования и уровню развития сервиса. Импортное оборудование занимает более дорогой сегмент рынка. Потенциальные потребители этой группы, в первую очередь ориентируются не на уровень цен, а на надежность и уровень сервиса. Доли рынка иностранных производителей на Российском рынке приводятся на диаграмме 1 в частности, доля GE Jenbacher составляет 52%.

Как видно из диаграмм, компания GE Jenbacher занимает первое место на Российском рынке.

Расчет экономической эффективности проекта

| Исходные данные Инвестиционный проект | ||||||||||

| когенерация | ||||||||||

| Марка оборудования | 612 | 8 | ||||||||

| Мощность электрическая единичная, кВт | 1 998 | Мощность электрическая, суммарная, кВт | 15 984 | |||||||

| 1 819 | 14 552 | |||||||||

| Всего: мощность электрическая, кВт | 15 984 | |||||||||

| Всего: мощность тепловая, кВт | 14 552 | |||||||||

| Состав оборудования и его мощность: | водогрейные котлы (ВК) | |||||||||

| Марка оборудования | REX300 | Количество единиц | 8 | |||||||

| Мощность тепловая единичная, кВт | 4 000 | Мощность тепловая, суммарная, кВт | 32 000 | |||||||

| Мощность тепловая суммарная, кВт | 46 552 | |||||||||

| Вырабатываемая и используемая электроэнергия, кВтч в год | когенерация | |||||||||

| 134 265 600 | 83,0% | 111 440 448 | ||||||||

| При полной — 100% — загрузке оборудования | 122 236 800 | При планируемой нагрузке оборудования | 50% | 61 118 400 | ||||||

| Вырабатываемая и используемая тепловая энергия, кВтч в год | водогрейные котлы (ВК) | |||||||||

| При полной — 100% — загрузке оборудования | 268 800 000 | При планируемой нагрузке оборудования | 50% | 134 400 000 | ||||||

| 391 036 800 | ||||||||||

| Стоимость электростанции, млн.руб. | под ключ | |||||||||

| Оборудование и материалы | 836,400 | 28 000 | ||||||||

| Транспортные расходы | 16,400 | |||||||||

| Проектирование | 93,200 | |||||||||

| СМР | 300,000 | #ДЕЛ/0! | ||||||||

| Реконструкция сетей | 200 | 32 000 | ||||||||

| Пусконаладочные работы и шеф-монтаж | 114 | 0,70 | ||||||||

| Всего | 1 560,000 | 22 400 | ||||||||

| Средства вложенные в проект | 0 | |||||||||

| Итого объем кредита, млн.руб. | 1 560,000 | |||||||||

| ЭКСПЛУАТАЦИОННЫЕ ЗАТРАТЫ — газ | когенерация | водогрейные котлы (ВК) | ||||||||

| Удельный расход газа, м3/кВтч | 0,25 | 0,12 | ||||||||

| Расход на станцию, м3 в год (8400 час. в год) | 27 860 112 | 16 128 000 | 43 988 112 | |||||||

| Стоимость 1000 м3 газа, руб (с НДС) | 3 540 | |||||||||

| Ежегодные затраты на топливный газ,млн.руб. | 98,625 | 57,093 | ||||||||

| ЭКСПЛУАТАЦИОННЫЕ ЗАТРАТЫ — масло ВКЛЮЧЕНО в ЗАПАСНЫЕ ЧАСТИ и СЕРВИС | ||||||||||

| ЭКСПЛУАТАЦИОННЫЕ ЗАТРАТЫ — запасные части и сервис | водогрейные котлы (ВК) | |||||||||

| на ед. оборуд. | на всю станц. | на ед. оборуд. | на всю станц. | |||||||

| 1-й год | 0,30 | 33,432 | 10% | 26,746 | ||||||

| ЭКСПЛУАТАЦИОННЫЕ ЗАТРАТЫ — оплата персонала ВКЛЮЧЕНО в ЗАПАСНЫЕ ЧАСТИ и СЕРВИС | ||||||||||

| Уровень тарифов | ||||||||||

| руб. | ||||||||||

| Средняя стоимость 1 кВтч электроэнергии | 3,63 | |||||||||

| Средняя стоимость 1 МВтч тепла | 864,00 | |||||||||

| Ставка за мощность, млн.руб/Мвт.мес | 1,41954 | |||||||||

| Стоимость тепловой и электрической энергии, в год | когенерация | водогрейные котлы | ||||||||

| млн.рублей | млн.рублей | |||||||||

| электроэнергия | 404,529 | − | ||||||||

| тепло | 52,806 | 116,122 | ||||||||

| Всего | 457,335 | 116,122 | ||||||||

Эффективность инвестиционного проекта

| Операционный поток | единицы измерения | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 |

| Затраты на энергоресурсы (всего) | 0,00 | 672,30 | 739,53 | 805,98 | 873,20 | 940,85 | 1 014,68 | 1 095,29 | 1 183,33 | 1 279,53 | 1 384,69 | |

| Затраты на покупку электроэнергии | млн.руб. | 0,00 | 444,98 | 489,48 | 538,43 | 592,27 | 651,50 | 716,65 | 788,31 | 867,14 | 953,86 | 1 049,24 |

| Затраты на покупку теплоэнергии | 0,00 | 227,32 | 250,05 | 267,55 | 280,93 | 289,36 | 298,04 | 306,98 | 316,19 | 325,67 | 335,44 | |

| Операционные расходы (переменные) в собственном энергоцентре | ||||||||||||

| Расходы на газ | млн.руб. | 0,00 | (175,62) | (193,18) | (206,70) | (217,04) | (223,55) | (230,26) | (237,16) | (244,28) | (251,61) | (259,16) |

| Запчасти и сервис | млн.руб. | 0,00 | (37,51) | (38,26) | (39,03) | (39,81) | (40,60) | (41,42) | (42,24) | (43,09) | (43,95) | (44,83) |

| Постоянные расходы | млн.руб. | 0,00 | (24,47) | (36,51) | (40,59) | (44,99) | (48,83) | (54,12) | (60,06) | (66,73) | (73,35) | (81,74) |

| Всего выбытия операционные | млн.руб. | 0,00 | (104,42) | (353,22) | (379,45) | (403,61) | (424,01) | (447,65) | (473,22) | (500,92) | (530,10) | (562,71) |

| EBITDA | млн.руб. | 0,00 | 567,88 | 386,31 | 426,53 | 469,59 | 516,84 | 567,04 | 622,07 | 682,41 | 749,43 | 821,97 |

| в процентах к затратам на покупку энергоресурсов | % | 84% | 52% | 53% | 54% | 55% | 56% | 57% | 58% | 59% | 59% | |

| Операционная прибыль до налога на прибыль | (78,00) | 357,28 | 183,51 | 231,53 | 282,39 | 337,44 | 395,44 | 458,27 | 588,81 | 663,63 | 743,97 | |

| Чистая операционная прибыль | (62,40) | 285,82 | 146,81 | 185,22 | 225,91 | 269,95 | 316,35 | 366,61 | 471,05 | 530,90 | 595,18 | |

| Накопленная прибыль/убыток | (62,40) | 223,42 | 370,23 | 555,46 | 781,37 | 1 051,32 | 1 367,67 | 1 734,28 | 2 205,33 | 2 736,23 | 3 331,41 | |

| Ивестиционный поток | (1 560,00) | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | (312,00) | 0,00 | 0,00 | 0,00 | |

| количество установок Тип "612" | шт. | 8 | ||||||||||

| цена одной установки Тип "612" | млн.руб. | 77,86 | ||||||||||

| количество ПВК | шт. | 8 | ||||||||||

| цена одного ПВК | млн.руб. | 26,69 | ||||||||||

| Прочие капитальные затраты | млн.руб. | 724 | ||||||||||

| Совокупная стоимость станций | млн.руб. | (1 560,00) | ||||||||||

| капитальный ремонт | млн.руб. | (312,00) | ||||||||||

| Облигационный займ | 1 560,00 | (78,00) | (78,00) | (78,00) | (78,00) | (78,00) | (78,00) | (78,00) | (78,00) | (78,00) | (78,00) | |

| Срок кредитования | 20 | |||||||||||

| ставка % | 10% | |||||||||||

| Нетто денежный поток | 3 509,06 | (78,00) | 341,68 | 167,91 | 215,93 | 266,79 | 321,84 | 379,84 | 130,67 | 510,81 | 585,63 | 665,97 |

| Бездолговой поток | 3 938,06 | (1 560,00) | 567,88 | 386,31 | 426,53 | 469,59 | 516,84 | 567,04 | 310,07 | 682,41 | 749,43 | 821,97 |

| (1,90) | 8,33 | 4,10 | 5,27 | 6,51 | 7,85 | 9,26 | 3,19 | 12,46 | 14,28 | 16,24 | ||

| Дисконтированный поток (NPV) | 1 524,15 | -1560,00 | 511,60 | 313,54 | 311,87 | 309,33 | 306,72 | 303,16 | 149,35 | 296,11 | 292,97 | 289,49 |

| IRR | 16,80% | |||||||||||

| Срок окупаемости | 5 | 1 | 1 | 1 | 1 | 1 | 0 | 0 | 0 | 0 | 0 | 0 |

Предлагаемый Инициатором инвестиционный проект предприятия, способствует росту капитала предприятия и стимулирует объемы продаж энергоресурсов в данной отрасли. Инвестиционный проект пример которого мы привели, является типичным для инвестиционных .

Биржа инвестиционных проектов предоставляет инвесторам широкий выбор подобных проектов. В России работает специальный информационный портал инвестиционных проектов, реализуемых в России, в котором только инвестиционные проекты 2015 года составляют около ста пятидесяти предложений всем инвесторам, включая зарубежных.

Понятие «инвестиционный проект» - это развернутая во времени система мероприятий для существенного обновления или создания принципиально новых отдельных компонентов деятельности предприятия. Составные части любого инвестиционного проекта, это непосредственные участники (физическое/юридическое лицо), организация либо группа лиц заинтересованная в нем. Последнее звено этой структуры может относится как к макроэкономическому уровню, так и к мезоуровню, а также к микроэкономическому уровню.

По этой ссылке можно скачать наиболее полный инвестиционный проект (пример с расчетами в Excel). Результаты расчетов доступны для тестирования, формулы «видны» (легко проверить, какая именно формула использовалась, на какие данные ссылается).

Проекту необходимо создать схему структуры примерно таким образом:

- автор идеи;

- автор содержания;

- инвесторы;

- предприятие (группа предприятий), на который направлен проект;

- потребители, на которых был направлен проект.

- поддержка принятия решений для разработки и выбора;

- оптимального плана развития бизнеса; создания финансовых планов и инвестиционных проектов;

- моделирования деятельности предприятий разных форм и структур.

Составляем инвестиционный проект на примере

| Название: | «Создание животноводческого хозяйства полного производственного цикла». |

| Документация: | бизнес план, маркетинговое исследование рынка сельскохозяйственной отрасли. |

| Проектный бюджет: | 40 000 USD. |

| Сфера деятельности: | сельское хозяйство. |

| Источники финансирования: | личные средства, кредитные средства. |

| Целеопределение: | создание животноводческого хозяйства полного, производственного цикла на базе существующего сельскохозяйственного предприятия. |

| Направление: | коммерческое. |

- исходные данные,

- оценка рынка,

- финансовые активы

- производства,

- кадровые ресурсы,

- территориальное размещение объектов инвестиций,

- проектная документация,

- организация и расходы,

- сроки реализации планов,

- бизнес-оценка эффективности.

Оформление структуры инвестиционному проектуa

Еще одним примером оформленным инвестиционным проектом

может выступать

такая структура:

Еще одним примером оформленным инвестиционным проектом

может выступать

такая структура:

- предприятие,

- концептуальная суть,

- план капитальных вложений (технические и разрешительные документации, затраты на развертывание сети и т.д.),

- даты производства,

- сроки реализации,

- пути реализации и сбыта, материалы и комплектующие,

- общие издержки и план персонала,

- финансирование.

Структура должна зависеть напрямую от специфики инвестиционного объекта, сферы реализации и т.д. Данные примеры инвестиционных проектов не учитывают финансовую сторону бизнес-проектов. Важно, что текущее финансовое состояние определяет проекту баланс даты запуска. Этот фактор непосредственно влияет на величину и направление денежных потоков. В этой связи определяется рентабельность вложенных средств. Составленным примерам необходимо иметь описания объёмов и формы инвестиций. В обязательном порядке составляется краткое резюме сути предложения. Под резюме подразумевается детализация основных особенностей разработки предварительно определенными самим проектом. Множество компаний, специалистов предоставляют услуги по разработке инвестиционных проектов либо их анализе, и в результате коррекции для максимальной эффективности.

Инвестиционный проект (ИП) - это обоснование экономической целесообразности, объема и сроков осуществления капитальных вложений, в том числе необходимая проектно - сметная документация, разработанная в соответствии с законодательством Российской Федерации и утверждёнными в установленном порядке стандартами (нормами и правилами), а также описание практических действий по осуществлению инвестиции (бизнес - план).

Инвестиционным проектом называется план или программа мероприятий, связанных с осуществлением капитальных вложений и их последующим возмещением и получением прибыли. Термин «инвестиционный проект» можно понимать в двух смыслах:

как комплект документов, содержащих формулирование цели предстоящей деятельности и определение комплекса действий, направленных на ее достижение;

как сам этот комплекс действий (работ, услуг, приобретений, управленческих операций и решений), направленных на достижение сформулированной цели.

Правильно составленный инвестиционный проект в конечном счёте отвечает на вопрос: стоит ли вообще вкладывать деньги в это дело и принесет ли оно доходы, которые окупят все затраты сил и средств? Очень важно составить инвестиционный проект на бумаге в соответствии с определенными требованиями и провести специальные расчеты - это помогает заранее увидеть будущие проблемы и понять, преодолимы ли они и где надо заранее подстраховаться.

Назначение инвестиционного проекта состоит в том, чтобы помочь предпринимателям и экономистам решить четыре основные задачи:

изучить емкость и перспективы будущего рынка сбыта;

оценить те затраты, которые будут необходимы для изготовления и сбыта нужной этому рынку продукции, и соизмерить их с теми ценами, по которым можно будет продавать свои товары, чтобы определить потенциальную прибыльность задуманного дела;

обнаружить все возможные «подводные камни», подстерегающие новое дело;

определить те сигналы и те показатели, на основе которых можно будет регулярно оценивать деятельность предприятия.

Классификация инвестиционных проектов.

При решении вопроса об инвестировании целесообразно определить, куда выгоднее вкладывать капитал: в производство, ценные бумаги, приобретение товаров для перепродажи, в недвижимость или валюту.

Поэтому при инвестировании рекомендуется учитывать следующие основные моменты, например, капитальные вложения с длительными сроками окупаемости необходимо финансировать за счёт долгосрочных заёмных средств. Инвестиции со значительной степенью риска рекомендуется финансировать за счёт собственных средств (чистой прибыли и амортизационных отчислений). Необходимо выбирать такие инвестиции, которые обеспечивают инвестору достижение максимальной (предельной) доходности. Рентабельность инвестиций всегда должна быть выше индекса инфляции.

Существуют различные классификации инвестиционных проектов. В зависимости от признаков, положенных в основу классификации, можно выделить следующие виды инвестиционных проектов: I . По отношению друг к другу: · независимые - допускающие одновременное и раздельное осуществление, причем характеристики их реализации не влияют друг на друга; · взаимоисключающие, т.е. не допускающие одновременной реализации. На практике такие проекты часто выполняют одну и ту же функцию. Из совокупности альтернативных проектов может быть осуществлен только один; · взаимодополняющие, реализация которых может происходить лишь совместно. II . По срокам реализации (создания и функционирования):

краткосрочные (до 3 лет);

среднесрочные (3-5 лет);

долгосрочные (свыше 5 лет).

Краткосрочные проекты предполагают сжатые сроки реализации. Стоимость краткосрочного проекта может возрастать в процессе его реализации. Заказчик идёт на увеличение стоимости проекта для выигрыша времени сохранения приоритета в конкурентной борьбе на рынке сбыта. Краткосрочные (скоростные) проекты, как правило, характерны для предприятий с быстро обновляющимся ассортиментом продукции, на восстановительных работах, при создании опытных установок и т.п.

Долгосрочными обычно являются проекты, реализующие капиталоёмкие вложения (например, вложение средств в строительство и реконструкцию объектов недвижимости). III . По масштабам (чаще всего масштаб проекта определяется размером инвестиций)

малые проекты , действие которых ограничивается рамками одной небольшой фирмы, реализующей проект. В основном они представляют собой планы расширения производства и увеличения ассортимента выпускаемой продукции. Их отличают сравнительно небольшие сроки реализации. Малые проекты, как правило, не требуют особой проработки технико-экономического обоснования и связанных с ним вопросов. Вместе с тем допущенные при формировании проектов ошибки могут серьёзным образом сказаться на их эффективности. К малым проектам можно отнести также создание объектов социально-культурной сферы.

средние проекты - это, чаще всего, проекты реконструкции и технического перевооружения существующего производства продукции. Они реализуются поэтапно, по отдельным производствам, в строгом соответствии с заранее разработанными графиками поступления всех видов ресурсов, включая финансовые;

крупные проекты - проекты крупных предприятий, в основе которых лежит прогрессивно «новая идея» производства продукции, необходимой для удовлетворения спроса на внутреннем и внешнем рынках;

мегапроекты - это целевые инвестиционные программы, содержащие множество взаимосвязанных конечных проектов. Такие программы могут быть международными, государственными и региональными.

Для отнесения проекта к малым, средним или мегапроектам используют следующие показатели: · объём капиталовложений; · трудозатраты; · длительность реализации; · сложность системы менеджмента; · привлечение иностранных участников; · влияние на социально-экономическую среду региона и т.п.IV .По основной направленности:

коммерческие проекты , главной целью которых является получение прибыли;

социальные проекты , ориентированные, например, на решение проблем безработицы в регионе, снижение криминагенного уровня и т.д.;

экологические проекты , основу которых составляет улучшение среды обитания;

V В зависимости от степени влияния результатов реализации инвестиционного проекта на внутренние или внешние рынки финансовых, материальных продуктов и услуг, труда, а также на экологическую и социальную обстановку :

глобальные проекты , реализация которых существенно влияет на экономическую, социальную или экологическую ситуацию на Земле;

народнохозяйственные проекты , реализация которых существенно влияет на экономическую, социальную или экологическую ситуацию в стране, и при их оценке можно ограничиваться учетом только этого влияния;

крупномасштабные проекты , реализация которых существенно влияет на экономическую, социальную или экологическую ситуацию в отдельно взятой стране;

локальные проекты , реализация которых не оказывает существенного влияния на экономическую, социальную или экологическую ситуацию в определенных регионах и (или) городах, на уровень и структуру цен на товарных рынках.

VI .Особенностью инвестиционного процесса является его сопряженность с неопределенностью, степень которой может значительно варьироваться, поэтому в зависимости от величины риска инвестиционные проекты подразделяются таким образом:

надежные проекты , характеризующиеся высокой вероятностью получения гарантируемых результатов (например, проекты, выполняемые по государственному заказу);

рисковые проекты , для которых характерна высокая степень неопределенности как затрат, так и результатов (например, проекты, связанные с созданием новых производств и технологий).

VII С точки зрения участников проекта наиболее существенным является учёт следующих участников: · государственных предприятий; · совместных предприятий; · зарубежных инвесторов.

На практике данная классификация не является исчерпывающей и допускает дальнейшую детализацию.

Глава 2. 2.1. Показатели эффективности проекта.

В качестве основных показателей, используемых для расчетов эффективности инвестиционного проекта, рекомендуются:

а) чистый доход (ЧД);

б) чистый дисконтированный доход (ЧДД);

в) внутренняя норма доходности (ВНД);

г) потребность в дополнительном финансировании (другие названия: ПФ, стоимость проекта, капитал риска);

д) индексы доходности затрат и инвестиций (ИДДЗ и ИДДИ);

е) срок окупаемости (СО).

2.3.1 Чистый доход и чистый дисконтированный доход

ЧД и ЧДД характеризуют превышение суммарных денежных поступлений над суммарными затратами для данного проекта соответственно без учета и с учетом неравноценности эффектов (а также затрат, результатов), относящихся к различным моментам времени.

Разность ЧД - ЧДД нередко называют дисконтом проекта.

Для признания проекта эффективным с точки зрения инвестора необходимо, чтобы ЧДД проекта был положительным.

2.3.2 Внутренняя норма доходности

Внутренняя норма доходности (ВНД) -- это процентная ставка, при которой чистый дисконтированный доход (ЧДД) равен 0.

Экономический смысл этого параметра заключается в том, что он определяет верхнюю границу доходности инвестиционного проекта, и, соответственно, максимальные удельные затраты по нему: если ВНД проекта больше стоимости инвестируемого капитала, то проект следует принимать к рассмотрению, в противном случае -- отклонять.

2.3.3 Срок окупаемости

Сроком окупаемости с учетом дисконтирования называется продолжительность периода от начального момента до «момента окупаемости с учетом дисконтирования». Моментом окупаемости с учетом дисконтирования называется тот наиболее ранний момент времени в расчетном периоде, после которого текущий ЧДД становится и в дальнейшем остается неотрицательным.

СО показывает срок, необходимый для того, чтобы доходы, генерируемые инвестициями, с учетом дисконтирования, покрыли затраты на инвестиции. Этот показатель определяется последовательным расчетом ЧДД для каждого периода проекта, точка, в которой ЧДД станет положительным, будет являться точкой окупаемости.

Логика критерия СО такова:

а) он показывает число базовых периодов (шагов расчета), за которое исходная инвестиция будет полностью возмещена за счет генерируемых проектом притоков денежных средств;

б) можно выделять и дробную часть периода расчета, если абстрагироваться от исходного предположения, что приток денежных средств осуществляется только в конце периода.

2.3.4 Потребность в дополнительном финансировании

Величина ДПФ показывает минимальный дисконтированный объем внешнего финансирования проекта, необходимый для обеспечения его финансовой реализуемости.

Индексы доходности (ИД) характеризуют (относительную) «отдачу проекта» на вложенные в него средства. Они могут рассчитываться как для дисконтированных, так и для недисконтированных денежных потоков.

Индекс доходности отражает эффективность инвестиционного проекта. Если значение индекса доходности меньше или равное 1, то проект отвергается, так как он не принесет инвестору дополнительного дохода. К реализации принимаются проекты со значением этого показателя больше единицы

При оценке эффективности часто используются:

а) индекс доходности дисконтированных затрат (ИДДЗ) -- отношение суммы дисконтированных денежных притоков к сумме дисконтированных денежных оттоков.

б) индекс доходности дисконтированных инвестиций (ИДДИ) -- отношение суммы дисконтированных элементов денежного потока от операционной деятельности к абсолютной величине дисконтированной суммы элементов денежного потока от инвестиционной деятельности. ИДДИ равен увеличенному на единицу отношению ЧДД к накопленному дисконтированному объему инвестиций.

Логика критерия ИД такова:

а) он характеризует доход на единицу затрат;

б) этот критерий наиболее предпочтителен, когда необходимо упорядочить независимые проекты для создания оптимального портфеля в случае ограниченности общего объёма инвестиций.

2.3.6 Рентабельности инвестиций

В ряде случаев определяется показатель рентабельности инвестиций (РИ), показывающий, сколько денежных единиц чистого дохода принесет с учетом дисконтирования одна денежная единица, инвестированная в проект:

Рентабельность инвестиционного проекта -- это отношение современной стоимости чистого денежного потока к сумме инвестиций.

Индекс рентабельности используется, когда нужно сравнить между собой несколько проектов, имеющих различные суммы инвестиций (показатель ЧДД для этой цели не подходит, так как он является абсолютным). Чем выше рентабельность инвестиционного проекта, тем этот проект предпочтительнее.

Структура и расчёт инвестиционного проекта во многом зависит от его специфики, сферы реализации, характера проекта (наличия инновационной идеи или простого расширения производства) и других факторов. В проектах, связанных с реорганизацией производства, баланс даты запуска определяется текущим финансовым состоянием - фактором, непосредственно влияющим на направление инвестиционного проекта, наполненность денежных потоков. В инвестиционных проектах должны присутствовать:

- краткое описание сути предложения (резюме) с детализацией основных конкурентных возможностей проекта,

- характеристики компании-инициатора и требования к возможным участникам процесса со стороны инвестора,

- идейная сущность проекта и отличительные черты предпочитаемого инвестиционного варианта,

- анализ рынков производства и сбыта,

- перечень мероприятий, необходимых для реализации проекта,

- описание формы и объёмов инвестиций, а также ожидаемой финансовой отдачи с указанием сроков,

- оценка рисков.

Ниже приведены несколько инвестиционных проектов в примерах с расчётами: образец типичного проекта в энергетической отрасли, инновационный проект с научно-исследовательским предложением в транспортной отрасли и специфический проект по созданию деревообрабатывающего предприятия.

Энергетическая отрасль: пример инвестиционного проекта

Наименование : Инвестиционный проект снабжения потребителей тепло- и электроэнергией из независимых источников.

Ключевая идея : Обеспечение потребителей энергией с поступлением её из независимых источников. В продвижении идеи инициатор основывается на том, что современные технологии в совместном производстве электрической и тепловой энергий повысят её качество и снизят стоимость производства за счёт следующих факторов:

- Совмещение производства двух видов энергии.

- Отсутствие потерь энергии при передаче.

Суть идеи : Совмещённое производство «электроэнергия + тепловая энергия» позволяет использовать всё тепло, которое выделяется приводом генератора. Это становится возможным благодаря встраиванию теплообменников в конструкцию двигателя. Они позволяют нагревать воду в сети в заданном тепловом режиме. КПД при этом составляет 90-92% (где 48-50% – это тепловая энергия, а 40-42% – электрическая). При такой совмещённой технологии существенно снижается удельный расход топлива и уменьшается экологическое загрязнение. Поскольку производимая энергия и потребляется в месте производства, её потери минимальны. У инициатора проекта есть возможность построить газопоршневые мини-ТЭС с тепловой мощностью 14,55 МВт и мощностью 15,98 МВт.

Обоснование выбора оборудования и технологии : В проекте предпочтительно использовать GE Jenbacher 612, у которого:

- 0,4 кВ – напряжение генератора,

- 2002 кВт/ час – единичная электромощность,

- 1842 кВт/ час – единичная тепловая мощность,

- 48,2% – электрический КПД,

- 43,9% – тепловой КПД,

- 92,1% – общий КПД.

В настоящий момент существуют 2 способа генерации энергии с применением природного газа, где в первом случае применяются газотурбинные установки, а в другом – газопоршневые. Для данного проекта предпочтительнее газопоршневые, поскольку:

- КПД газовых турбин заметно ниже, чем механический КПД газовых двигателей.

- Электрический КПД газового двигателя выше и стабильнее.

- Высокий электрический КПД сохраняется даже при высоких температурных показателях воздуха.

Исходя из сказанного, можно сделать вывод, что инвестиции под проект с использованием газопоршневых электростанций ниже, чем под проект с турбинным аналогом.

Анализ рынка : При выборе производителя оборудования предпочтение отдаётся компании GE Jenbacher, поскольку она, входя в концерн General Electric, лидирует на рынке со своими газовыми двигателями.

- Общий ресурс установок этой компании – свыше 240 тыс. часов, а до капитального ремонта – более 60 тыс. часов.

- За всё время существования компании не было случая отзыва бракованной продукции.

- Наличие автоматизации процессов.

- Возможность увеличения мощности станции с помощью модульного подхода при согласовании работы неограниченного количества блоков.

- Простая и дешёвая модель адаптации под новый состав газа.

- Высокий класс обслуживания с присутствием дочерней сервисной компании на территории РФ.

Отечественные поставщики оборудования работают в сегменте рынка, уступающем в качестве продукции и уровне сервиса компании GE Jenbacher, которая, несмотря на более высоки цены, занимает 52% российского рынка.

Расчёт экономической эффективности в таблицах:

Эффективность инвестиционного проекта по годам:

Выгоды проекта:

Предлагаемый инвестиционный проект предприятия, будет способствовать росту капитала и стимулированию объёмов продаж энергоресурсов.

Капиталоёмкий и долгосрочный инновационный инвестиционный проект рассматривается на примере разработки и внедрения струнного транспорта, спроектированного академиком Юницким путём проведения сложных научно-исследовательских и конструкторских работ.

Капиталоёмкий и долгосрочный инновационный инвестиционный проект рассматривается на примере разработки и внедрения струнного транспорта, спроектированного академиком Юницким путём проведения сложных научно-исследовательских и конструкторских работ.

Наименование : Струнный транспорт: разработка и коммерческое использование.

Ключевая идея : Планомерное системное создание стоимости за счёт научно-технических инноваций при внедрении струнного транспорта (рельсового автомобиля) на двух струнах.

Суть инновационной идеи : Рельсовый автомобиль, который известен как струнный транспорт Юницкого (СТЮ), – это средство передвижения на стальных колёсах для грузовых и пассажирских перевозок, которое передвигается по струнам-рельсам, закреплённым на опорах. Работы по ведутся с 1977 года, но наиболее активно – с 1998 года. На данный момент, возможность инновационных внедрений у отраслевых экспертов не вызывает сомнения.

Разработчик идеи А. Э. Юницкий, академик РАН, известен как автор свыше 100 изобретений. Результаты научно-технических инноваций по СТЮ защищены 37 патентами. В целом по теме опубликовано 5 монографий, 50 очерков, 26 статей и докладов, 10 телевизионных репортажей. За 27 лет развития идеи СТЮ была создана школа, представленная специалистами в разных странах.

Обоснование преимуществ :

СТЮ как пассажирский и грузовой транспорт по сравнению с другими видами обладает следующими преимуществами:

- низкая себестоимость возведения трасс и низкий удельный расход материалов,

- высокие потребительские качества при низких эксплуатационных издержках,

- отменные экологические характеристики,

- возможность прокладки трасс в труднодоступных районах с меньшим изъятием земли под их возведение,

- высокая пропускная способность.

По технической простоте и исполнению СТЮ выгодно отличается от транспортных систем типа поезда на магнитной подвеске, монорельса, канатной дороги.

Анализ рынка : В 21 веке потенциальная доля СТЮ оценивается в 20-40% всей протяжённости дорог, что составляет порядка 5-10 млн. километров. Проект предполагает создание новой ниши в транспортной отрасли мировой экономики, которая включает проектирование и возведение трасс, подвижного состава, создание инфраструктуры для пассажиро- и грузоперевозок. В рамках проекта предусматривается создание новых СТЮ-технологий, что позволяет удерживать лидирующие позиции в развитии проектов подобной направленности.

На конец 90-х годов 20 века в проект было вложено порядка 6 млн. долларов, что позволило построить опытный участок дороги и к 2001 году провести большое количество практических испытаний. Также была создана проектно-конструкторская документация 10 видов путевой структуры, анкерных и промежуточных опор, моделей транспорта нескольких типов. Объём внешних инвестиций оценивается в 30-35 млн. долларов.

На конец 90-х годов 20 века в проект было вложено порядка 6 млн. долларов, что позволило построить опытный участок дороги и к 2001 году провести большое количество практических испытаний. Также была создана проектно-конструкторская документация 10 видов путевой структуры, анкерных и промежуточных опор, моделей транспорта нескольких типов. Объём внешних инвестиций оценивается в 30-35 млн. долларов.

: В полномасштабном инвестиционном варианте инвестор становится совладельцем ноу-хау, принимает долевое участие в проекте и активную роль в управлении. Для этого создаётся совместная головная компания, в задачу которой входят представительские функции, стратегические решения, тактическое управление с решением задач по сертификации и коммерческому использованию, бухгалтерский и управленческий учёты.

Основные этапы развития до выхода на коммерческое использование :

- Низкоскоростная СТЮ (до 180 км/ч): 2 года заключительных испытательных и сертификационных работ. 35-40 сотрудников. 4-5 млн. долларов финансирования.

- Высокоскоростная СТЮ (до 350 км/ч): 1 год предварительных испытаний. 2 года заключительных испытаний и сертификаций. 300-400 сотрудников. 10-12 млн. долларов инвестиций.

- Сверхскоростная СТЮ (до 500 км/ч): 3 года предварительных испытаний. 2 года заключительных испытаний. 600-800 человек сотрудников. 20-25 млн. долларов финансирования.

Направления использования инвестиций в процентном отношении :

- Работы подрядчиков – 27%.

- З/п сотрудников – 26%.

- Оборудование – 13%.

- Налоги – 10%.

- Материалы – 10%.

- Аренда помещений – 3%.

- Канцелярские и хозяйственные расходы – 2%.

- Прочие расходы – 9%.

В российских условиях, сочетающих дороги (порядка 1 млн. километров) как среди болот и тайги, так и среди тундры и вечной мерзлоты, СТЮ может стать единственной возможностью создания коммуникаций мирового уровня и значения.

Наименование

: Деревообрабатывающий завод, предназначенный для производства опор для ЛЭП.

Наименование

: Деревообрабатывающий завод, предназначенный для производства опор для ЛЭП.

Идея и общие характеристики проекта : В ходе реализации проекта предполагается создание завода по производству пропитанных деревянных опор для ЛЭП (линии электропередач) длиной 13, 11 и 9,5 метров на 30 тыс. м3. Объём планируемых инвестиций – 237 млн. руб. Регион: Красноярский край, г. Канск.

Маркетинговые исследования рынка : Пропитанные ЛЭП-опоры из дерева – продукт, набирающий популярность в энергетических компаниях, – становится лучшей альтернативой бетонных опор и применяется для возведения линий электропередач до 220 кВ. В Дальневосточном и Сибирском федеральных округах потребителей продукции несколько, и они выказывают прямой интерес в приобретении данного продукта. Так по состоянию на начало 2014 года ёмкость всероссийского рынка – порядка 40 млн. опор, и, по оценочным суждениям, он ежегодно увеличивается на 1-5 млн. опор.

Строительство и предпроектные расчёты, технологические решения :

- Проведён анализ возможностей для эксплуатации оборудования в продаваемых нежилых зданиях, которые инициатор проекта предполагает приобрести с целью переоборудования под производственные нужды.

- Произведены расчёты потребности ресурсов (воды, электроэнергии) на технологические нужды.

- Осуществлён подбор технологического оборудования, что снижает инвестиционные затраты.

- Проведён выбор поставщиков среди предприятий Китая и Гонконга, что позволяет заменить дорогостоящее европейское оборудование более экономными восточными аналогами.

Инвестиционные расчёты по проекту :

- Общий объём инвестиций – 237,70 млн. руб.

- Объём заёмный средств – 237,70 млн. руб, из которых:

- 20 млн. – собственные средства инициатора, что составляет 8,4% общего объёма финансирования,

- 217,7 млн. – заёмные средства, что составляет 91,6% общего объёма.

- Коммерческая эффективность:

- 149 млн. – чистая приведённая стоимость (NPV),

- 40% – внутренняя норма рентабельности (IRR),

- 4,5 лет – дисконтированный срок окупаемости (DPBP),

- 3,6 лет – срок окупаемости с начала инвестиций (PBP).

- Социальная эффективность: 40 новых рабочих мест.

- Бюджетная эффективность: 369 млн. рублей совокупных налоговых выплат.

В связи с удлинённым периодом предоставления ключевой информации от заказчика, проект неоднократно претерпевал полную переработку.